Rechtsprechung zur Grundsteuerreform

Am 10.04.2018 entschied das BVerfG, dass die Einheitsbewertung für bebaute Grundstücke seit dem 01.01.2002 unvereinbar mit dem Gleichsatz des Grundgesetzes ist. Der Gesetzgeber wurde aufgefordert bis spätestens zum 31.12.2019 eine Neuregelung zu treffen. Nach Verkündung der Neuregelung dürfen die beanstandeten Regelungen noch längstens bis zum 31.12.2024 weiter angewendet werden. Spätestens mit Datum zum 01.01.2025 sind die Städte und Kommunen gesetzlich verpflichtet die neue Grundsteuerreform anzuwenden. Soweit die gesetzliche Grundlage zur Anwendung der neuen Grundsteuerreform.

Warum wurde eine neue Grundsteuerreform geschaffen?

Anlass war im Wesentlichen die Wertverzerrung zwischen den Grundstücksarten, die im Laufe der Jahrzehnte eingetreten ist. In erster Linie fehlen hier die Wertverluste der Objekte über ein längeres Zeitfenster. Im Gegenzug ist der Bodenwert drastisch gestiegen und die Wertenwicklung in den verschiedenen Regionen Deutschlands hat sich sehr unterschiedlich entwickelt. Das die neue Grundsteuerreform richtig ist steht außer Frage. Aber ob das wertabhängige Modell auch gerechter ist, werden am Ende des Beitrags an einem Rechenbeispiel überprüfen.

Grundlagen zur Bewertung der neuen Grundsteuer

Grundlage der Berechnungen bildet das Bewertungsgesetz (BewG) „§ 244 Grundstück“. Hier werden die wirtschaftlichen Einheiten definiert. Der § 243 des BewG definiert den Umfang des Grundvermögens. Also alles das, was in die neue Grundsteuerreform berücksichtigt werden muss.

Die Grundstücksarten sind in § 249 des BewG geregelt. Die Grundstückarten sind zu unterscheiden:

- Einfamilienhäuser,

- Zweifamilienhäuser,

- Mietwohngrundstücke,

- Wohnungseigentum,

- Teileigentum,

- Geschäftsgrundstücke,

- gemischt genutzte Grundstücke und

- sonstige bebaute Grundstücke.

Die Grundstücksart gehört zum Gegenstand der förmlichen Feststellung. Sie ist Grundlagenbescheid und deshalb gesondert zu prüfen, sowie gegebenenfalls gegenüber dem Finanzamt mit einem Einspruch anzufechten. Von der Grundstücksart hängt das Bewertungsverfahren ab und somit auch von der Höhe des festzustellenden Grundsteuerwerts.

An dieser Stelle möchte ich kurz erwähnen, dass sich der Artikel auf bebaute Grundstücke, von Ein- und Zweifamilienhäusern (§ 249 BewG, Nr. 1 und 2) in Nordrhein-Westfalen beschränkt.

Diese werden für die Berechnung der Grundsteuer, anders als bei der üblichen Verkehrswertermittlung, im vereinfachten Ertragswertverfahren (gilt für diese Objekt in der neuen Grundsteuerreform als Regelverfahren), statt im Sachwertverfahren berechnet. Das Sachwertverfahren dient lediglich als Auffanglösung.

Wie wird die wertabhängige Grundsteuer ermittelt?

Im Grunde genommen ist die neue Grundsteuerreform kinderleicht anwendbar. Die Formel hierfür lautet:

Einheitswert x Grundsteuermesszahl x Hebesatz = Grundsteuer

Liest sich doch ganz einfach, oder? Aber wie bei vielen anderen Dingen auch, steckt der Teufel im Detail. Denn für die Herleitung des Einheitswertes sind für das wertabhängige Modell, verschiedene Angaben erforderlich.

Eine neue Begriffsdefinition stellt die Listenmiete dar. Ein Begriff den man derzeit bei Google noch vergeblich sucht. Die Listenmiete hat nichts mit den üblichen Mietspiegeln zu tun. Hier hat der Gesetzgeber für jedes Bundesland die Listenmiete, Anlage 39 des Bewertungsgesetzes erstellt. Diese sind, außer in Mietniveaustufe 3, mit Zu- / und Abschlägen (Mietniveaustufe 1 = minus 22,5% bis Mietniveaustufe 6 = plus 32,5%) an der Listenmiete anzupassen. Damit hat der Eigentümer jedoch nichts zu tun. Das wird vom Schreibtisch der Finanzbehörden aus ermittelt.

Wohnfläche, Grundstücksgröße und Baujahr!

Sie als Eigentümer werden lediglich dazu aufgefordert Ihre Wohnfläche für das wertabhängige Modell anzugeben. Sie werden vom Finanzamt zu gegebener Zeit ein Schreiben erhalten, wo Sie Angaben zur Grundstücksfläche, der Wohnfläche, dem Baujahr und vermutlich auch zu durchgeführten Sanierungen machen müssen. Die Bodenrichtwerte wird sich das Finanzamt möglicherweise selbst vom örtlichen Gutachterausschuss einholen, oder diese werden gleich im Berechnungsprogramm hinterlegt. Wie die Schreiben genau aussehen werden ist derzeit nicht bekannt. Fakt ist jedoch, dass die Finanzbehörde auf die Mitwirkung der Eigentümer angewiesen ist. Das wird dann wahrscheinlich auch sehr deutlich kommuniziert werden, da sonst womöglich, die meistens zu hohen Schätzungen der Finanzbehörde, für den Einheitswert zugrunde gelegt werden.

Fakt ist aber sicher auch, dass es einige Knackpunkte in dem wertabhängigen Modell der Grundsteuerreform gibt. Und die werden wahrscheinlich auf die Eigentümer abgeladen.

Welche Daten werden für das wertabhängige Modell benötigt?

Listenmiete und Bodenrichtwert sind den Behörden bekannt.

Die Grundstücksfläche könnten Sie aus dem Grundbuch entnehmen. Wobei die Angabe im Grundbuch keinen rechtsverbindlichen Charakter besitzt. Falls Sie keinen rechtsverbindlichen Lageplan vorliegen haben, könnten Sie dann beim Katasteramt die Angaben für Ihr(e) Flurstück(e) bekommen.

Bei der Wohnfläche kann es schon die erste Hürde auf Sie zukommen. Nicht jeder kennt unbedingt seine tatsächliche Wohnfläche. Da stellen sich einige Fragen.

• Welche Räume gehören zur Wohnfläche?

• Was ist mit Schrägen?

• Wie wird meine Terrasse berücksichtigt?

Da wird sich dann so mancher mit auseinandersetzen müssen. Denn zu diesen Angaben werden Sie verpflichtet sein. Im Zweifel ist es ratsam einen Fachmann zu Rate zu ziehen.

Und beim Baujahr kann es ganz schwierig werden. Denn es gibt auch Fälle, wo das Baujahr noch nicht mal über das Bauaktenarchiv recherchiert werden kann, weil es einfach nicht vorhanden ist. Hinzu kommt, dass eine Restnutzungsdauer (RND) bestimmt werden muss.

RND = GND – Alter des Objektes

Bei jüngeren Objekten stellt das kein Problem dar, da die Gesamtnutzungsdauer (GND) auf 80 Jahre festgeschrieben ist. Aber bei älteren Objekten, die vielleicht auch schon saniert wurden. Da bedarf es an Fachwissen und in meinen Augen auch einen Ortstermin um seriös die Restnutzungsdauer (RND) bestimmen zu können. Das hat schon erheblichen Einfluss auf den Einheitswert, denn je höher die Restnutzungsdauer Ihrer Immobilie ist, desto höher wird auch der Barwertfaktor sein, denn dieser bildet den Vervielfältiger für Ihren Jahresreinertrag.

Grundsteuerreform, ungewohntes Terrain für Eigentümer!

Hier wird möglicherweise den Bürgern was aufs Auge gedrückt, was sie, in sehr vielen Fällen gar nicht leisten können, oder die Finanzbeamten müssen zur Umsetzung des wertabhängigen Modells halbe Sachverständige werden. Der Zugriff auf die Gutachterausschüsse wäre die logische Konsequenz. Nur ohne Ortstermin bleibt immer noch die Frage, wie belastbar die erhobenen Daten sind. Es ist bei Umstellung auf das wertabhängige Modell, durchaus damit zu rechnen, dass auf die Finanzbehörden, durch die neue Grundsteuerreform eine nicht unerhebliche Einspruchswelle zurollt.

Den neuen Grundsteuerbescheid prüfen lassen?

Auf jeden Fall sollte jeder betroffene sehr akribisch seinen Grundsteuerbescheid prüfen, oder prüfen lassen. Neben Steuerberater bietet sich die Möglichkeit auch Sachverständige für Immobilienbewertung mit der Prüfung oder Komplettierung der Unterlagen zu beauftragen.

Die Zeit für eine Neuregelung einer wertabhängigen Grundsteuer ist absolut richtig und nachvollziehbar. Ich hatte Eingangs die Gerechtigkeit der neuen Grundsteuerreform mit dem wertabhängigen Modell in Frage gestellt. Die Antwort darauf, möchte ich Ihnen anhand eines Rechenbeispiels gerne selbst überlassen.

Beispiel 1: Bundesmodell Rechenbeispiel (Düsseldorf)

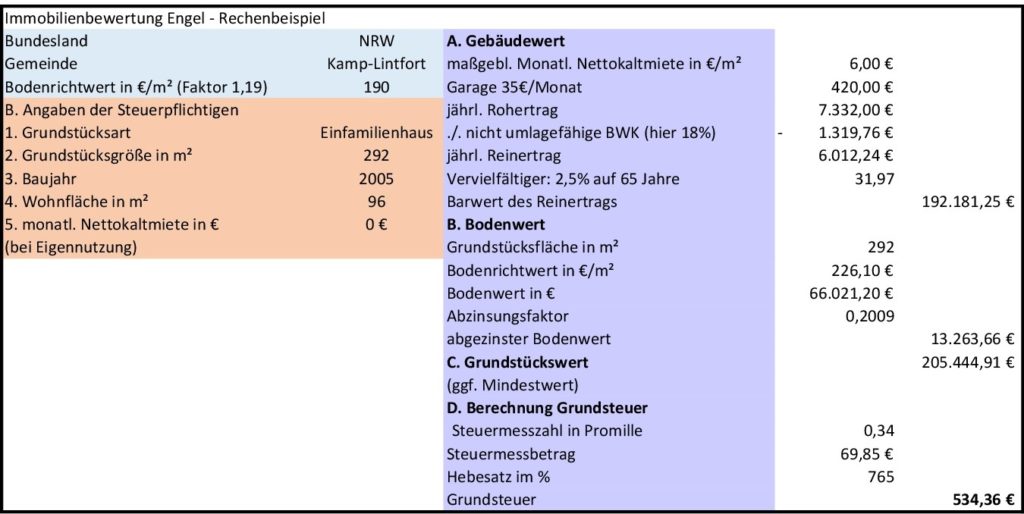

Beispiel 2: Aktuelle Grundsteuer beim wertabhängigen Modell (Kamp-Lintfort)

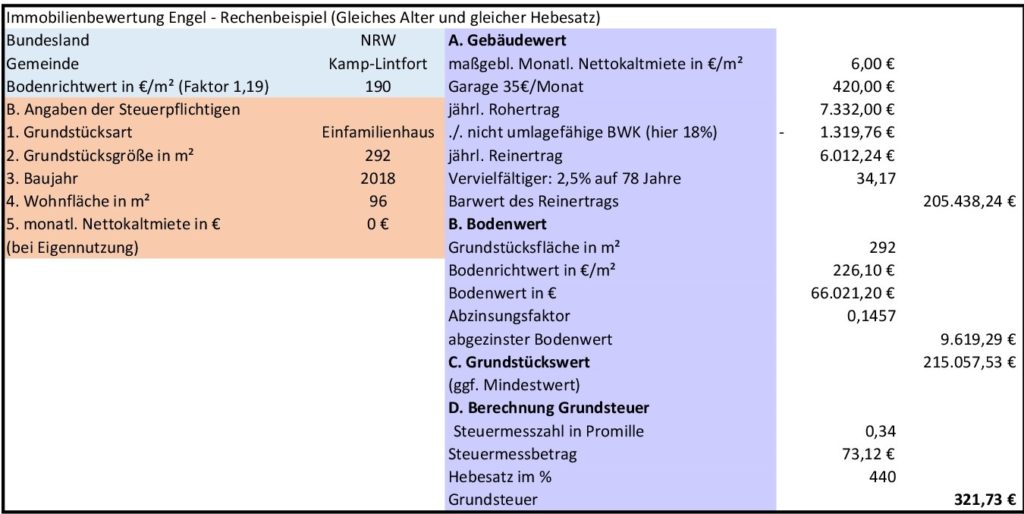

Beispiel 3: Grundsteuer beim wertabhängigen Modell mit gleichem Hebesatz

Fazit: Wenn man die Wertigkeit der beiden Beispielobjekte gegenüberstellt, müsste eigentlich bei Beispiel 2 weniger Grundsteuer erhoben werden, als in Beispiel 1. Zumal das Objekt in Beispiel 1 so gut wie neu ist, ein größeres und wertigeres Grundstück besitzt, mehr Wohnfläche hat und auch eine höhere Listenmiete zugrunde gelegt wird.

Um die unterschiedlich ermittelte Grundsteuer jedoch objektiv vergleichen zu können, haben wir in Beispiel 3 das Baujahr (und die damit verbunden Restnutzungsdauer von 78 Jahren) sowie den Hebesatz angepasst. Beispiel 1 und 3 gegenübergestellt, scheint die neue Grundsteuerreform sinnvoll und gerecht zu sein. Was das Ganze jedoch ungerecht wirken lässt, ist der unverschämte Hebesatz der Stadt Kamp-Lintfort in Höhe von 765%. Mit diesem Hebesatz ist die Stadt Kamp-Lintfort absoluter Spitzenreiter in der linksrheinischen Region.

Die einzelnen Kommunen und die kreisfreien Städte sind in letzter Konsequenz dafür verantwortlich, dem Eigenheimbesitzer im ländlichen Bereich höhere Grundsteuern abzunehmen als z. B. in Düsseldorf. Es wird spannend sein, zu sehen, wie einzelne Kommunen bei Umsetzung des wertabhängigen Modells die Hebesätze modifizieren. Die ein oder andere klamme Kommune wird das sicherlich ausnutzen, um die Schulden zu senken und die Bürger noch mehr zu belasten. Es bleibt spannend.

Toller Beitrag. Hat mir sehr geholfen.

Vielen Dank!

Manfred

Hallo Manfred,

vielen Dank das Ihnen mein Beitrag gefällt. Und noch mehr das er Ihnen geholfen hat.

Ja es wird spannend sein, zu beobachten wie es ausgeht.

Beste Grüße

Carsten